インボイス制度について~銀行取引(窓口・ATM等)の振込等での取扱い~

インボイス制度経理セミナー

~銀行取引(窓口・ATM等)の振込等での取扱い~

① 窓口やインターネットバンキングの振込手数料等は消費税の課税対象となり、インボイスの交付義務が発生します。

利用者は、その手数料に係るインボイスの保存が必要となります。一方、3万円未満のATMの振込手数料等については、交付義務が免除されています。

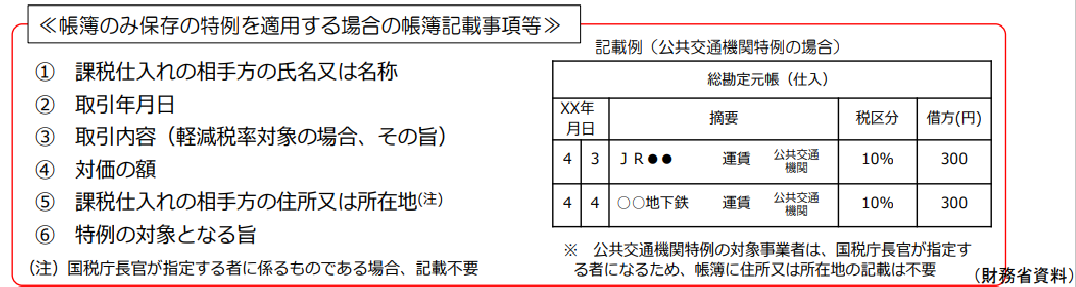

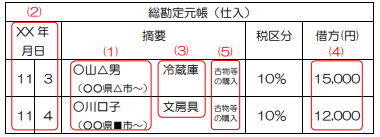

利用者はインボイスの保存の代わりに、ATMを利用した取引である旨及び相手方の住所等の一定事項を記載した帳簿の保存で仕入れ税額控除を受けられます。

【参考】帳簿への「特例適用の旨」及び「住所」の記載イメージ

| 月日 | 摘要 | 税区分 | 借方 |

|---|---|---|---|

| 振込手数料 (××銀行ATM:〇〇市●●町) ※「帳簿のみの保存の特例」適用 |

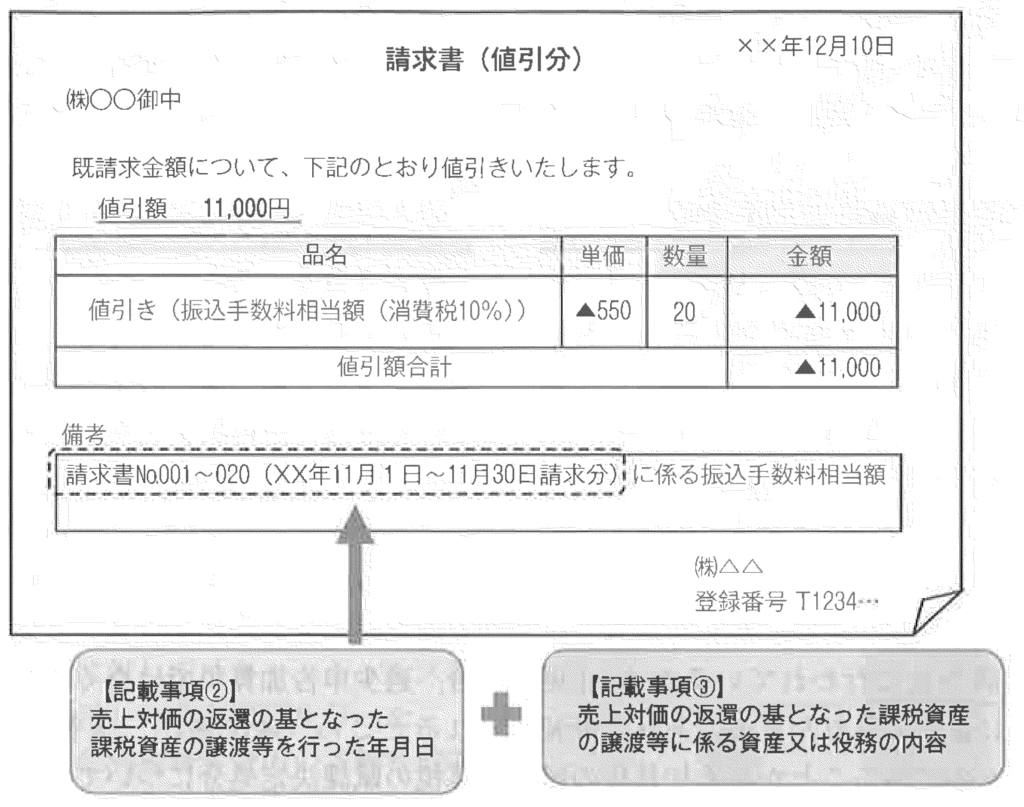

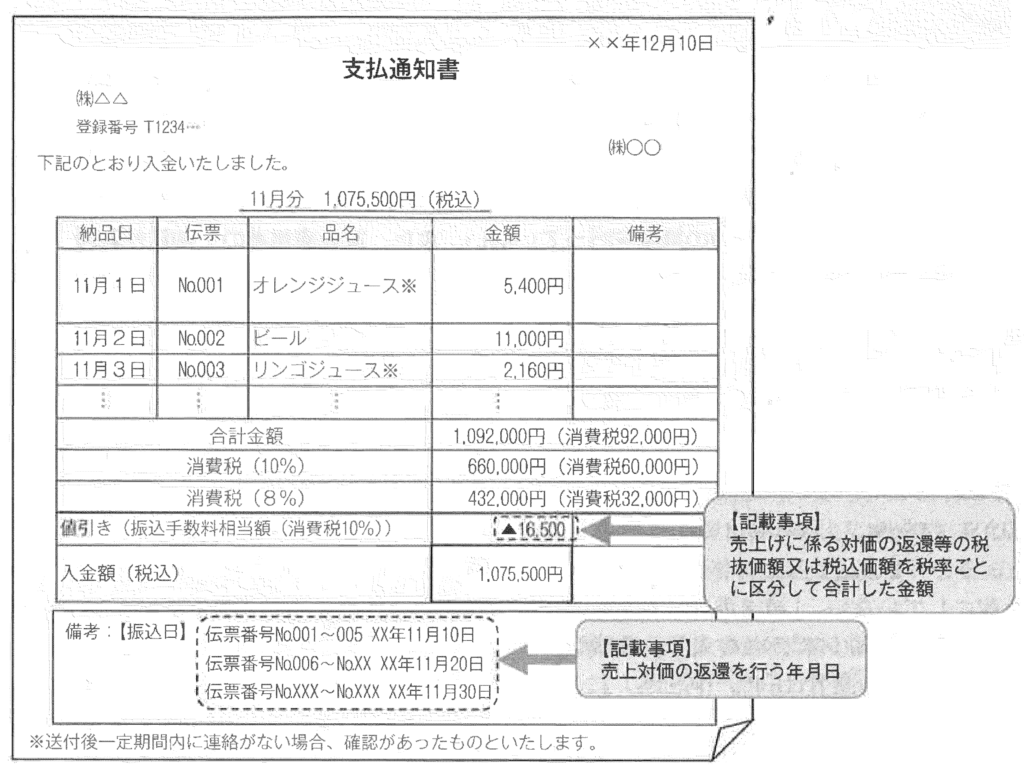

② 売手が負担するときの窓口の振込手数料等への対応は以下の3パターンとなります。

【参考】売手負担の振込手数料を売手が仕入税額控除するための方法

| 項目 | 方法 |

|---|---|

| ①売上に係る対価の返還とする | 売手が買手に売上値引きを行ったとして返還インボイスを交付する |

| ②仕入明細書 | 売手が買手に振込決済という役務提供を受けたとして仕入れ明細書を交付し、買手の確認を受ける |

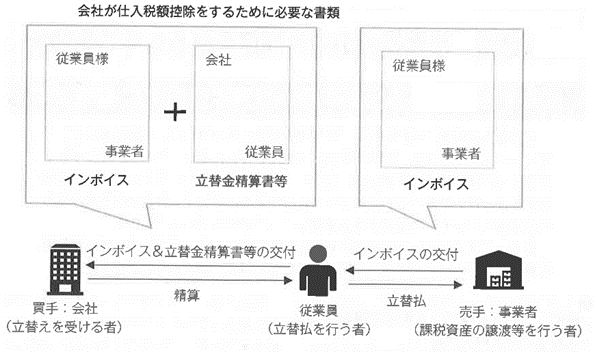

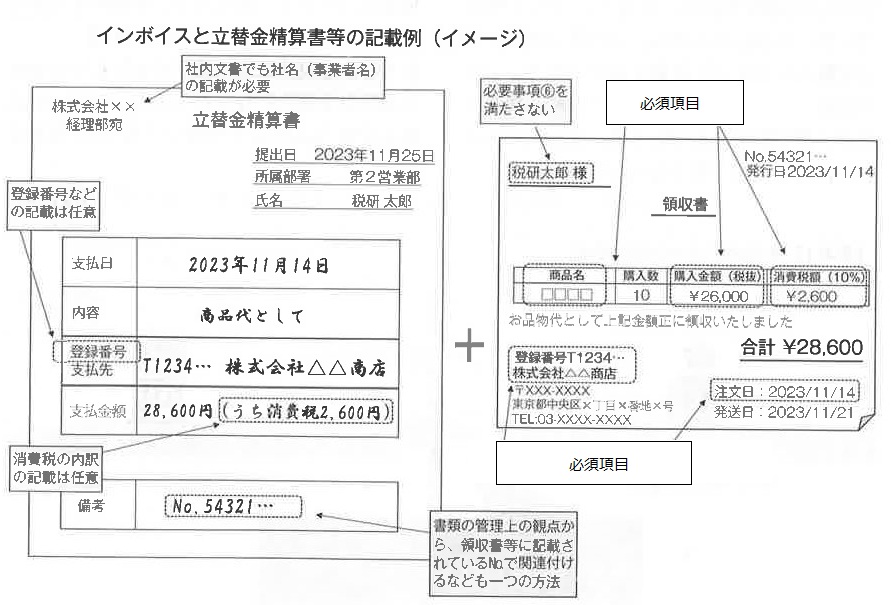

| ③立替払 | 買手が振込手数料を立替払いしたとして処理する場合、売手が立替金精算書とインボイスを買手から受領する ※ATMの場合は帳簿のみの保存が可能なため立替金精算書の保存が不要となります |

出典:週刊税務通信