セミナー情報

セミナー情報

得意先および関係先の皆様に一度に早く、新鮮な情報をお届けするために、当グループでは毎年3 回の恒例セミナーと、不定期で特別セミナーを開催しております。

現在開催予定セミナー

各種セミナーご案内

※情報を随時発信いたします

特別セミナー

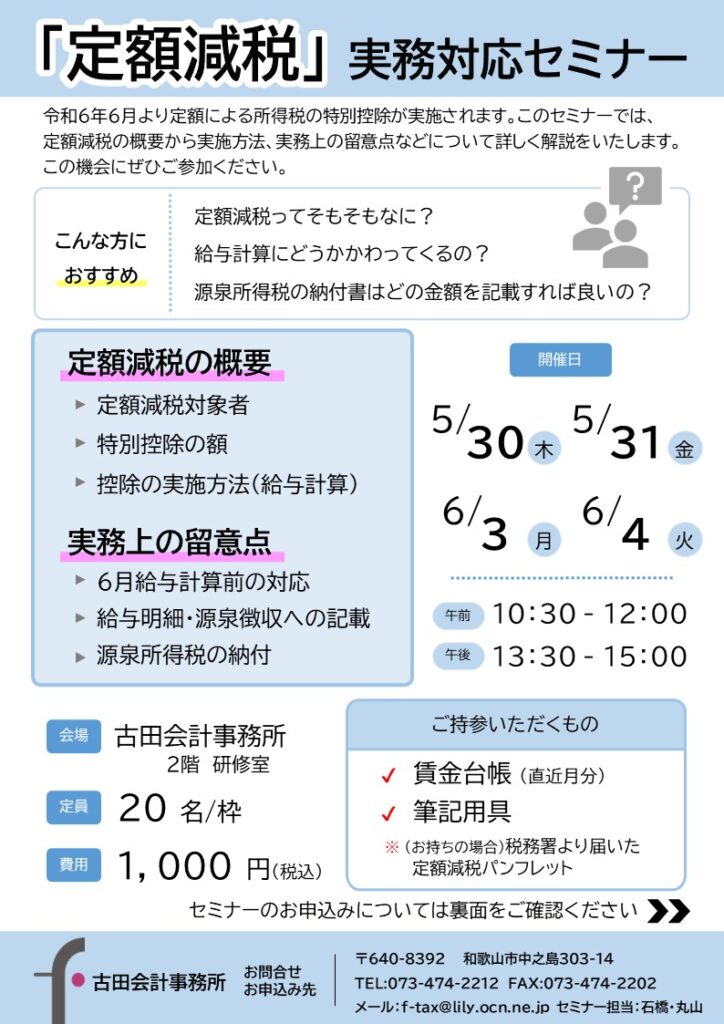

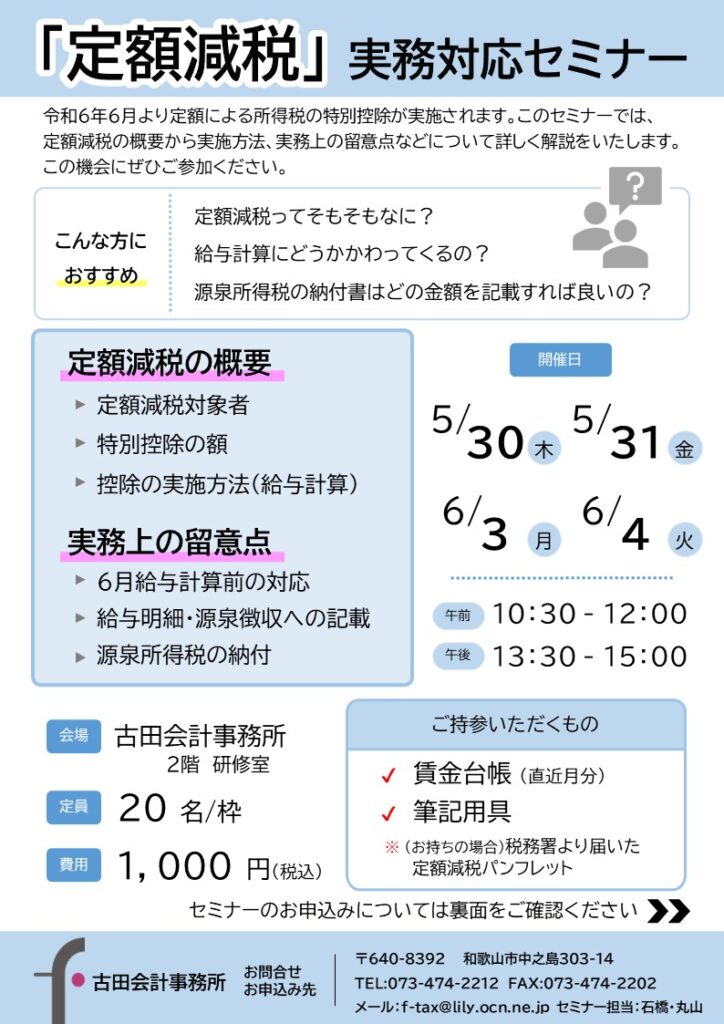

定額減税セミナーを開催いたします

令和6年6月より所得税の特別控除が実施されます。

このセミナーでは概要から実施方法、実務上の留意点などについて詳しく解説いたします。

日程:5月30日(木)、5月31日(金)、6月3日(月)、6月4日(火)

時間:午前の部(10時30分~12時00分)

午後の部(13時30分~15時00分)

場所:古田会計事務所 2階研修室

定員:20名/枠

費用:1,000円(込)

お問合せ

☎ 073-474-2212 担当:石橋・丸山

日程は複数ございますので、ご希望日を記入しお申込みください

是非ご参加ください!

コチラのPDFをダウンロードし、お申込みください

特別セミナー

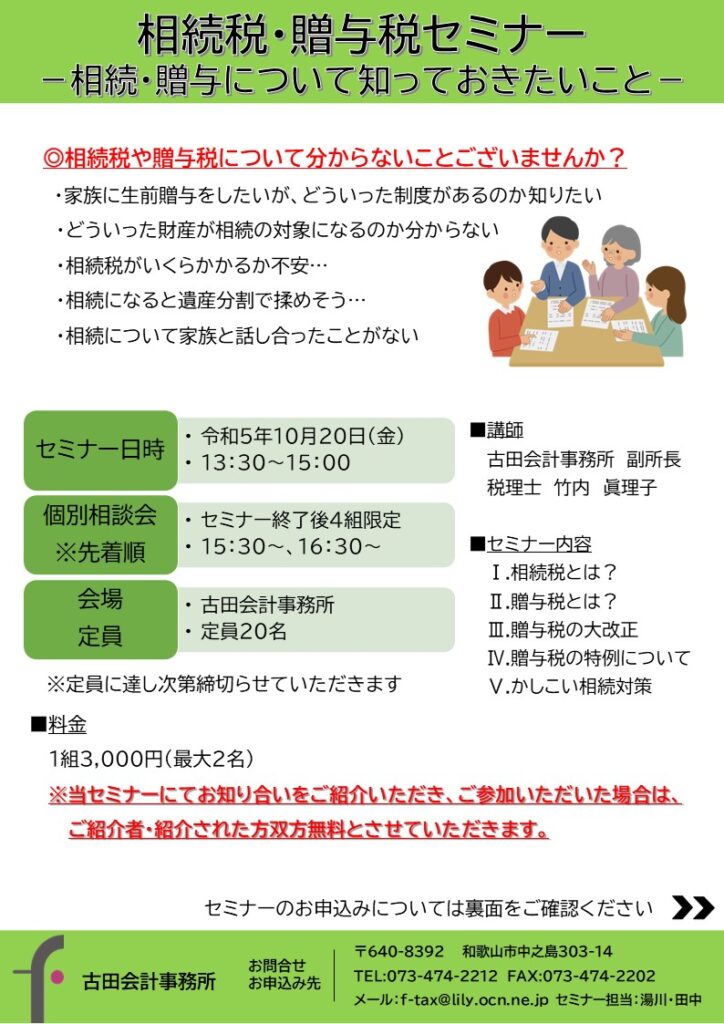

< 相続税・贈与税セミナー 開 催 報 告 >

2023年10月20日(金)に、セミナーを開催させていただきました。

『相続税・贈与税セミナー 相続・贈与について知っておきたいこと』というテーマでセミナーを開催し、18名の方にご参加いただきました。

当事務所副所長の竹内より相続税・贈与税の概要やポイント、法改正、相続対策等について具体例を交えて説明いたしました。

古田会計事務所は今後も、皆様のお役に立つセミナーを開催させていただきたいと考えておりますので、よろしくお願いいたします。

特別セミナー

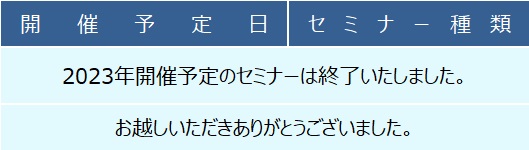

相続税・贈与税セミナーを開催します!

生前贈与はいくらまでだったら税金がかからないのか…?

何に対して相続税がかかるのか…?

いくらまでなら相続税はかからないのか?

相続税・贈与税の基礎的なことをお話しさせて頂きます!

少しでもご興味がある方は是非ご参加ください!また、個別相談会も開催予定です!

日程:2023年 10月20日(金)

場所:古田会計事務所 研修室

時間:13:30~15:00

受付:13:00~

定員:20名

参加費:3,000円

お知り合いの方と一緒にいらっしゃった方は参加費が無料になります!

お申込みはコチラの申込用紙をダウンロードし、FAXでお送りください!

FAX:073-474-2202

特別セミナー

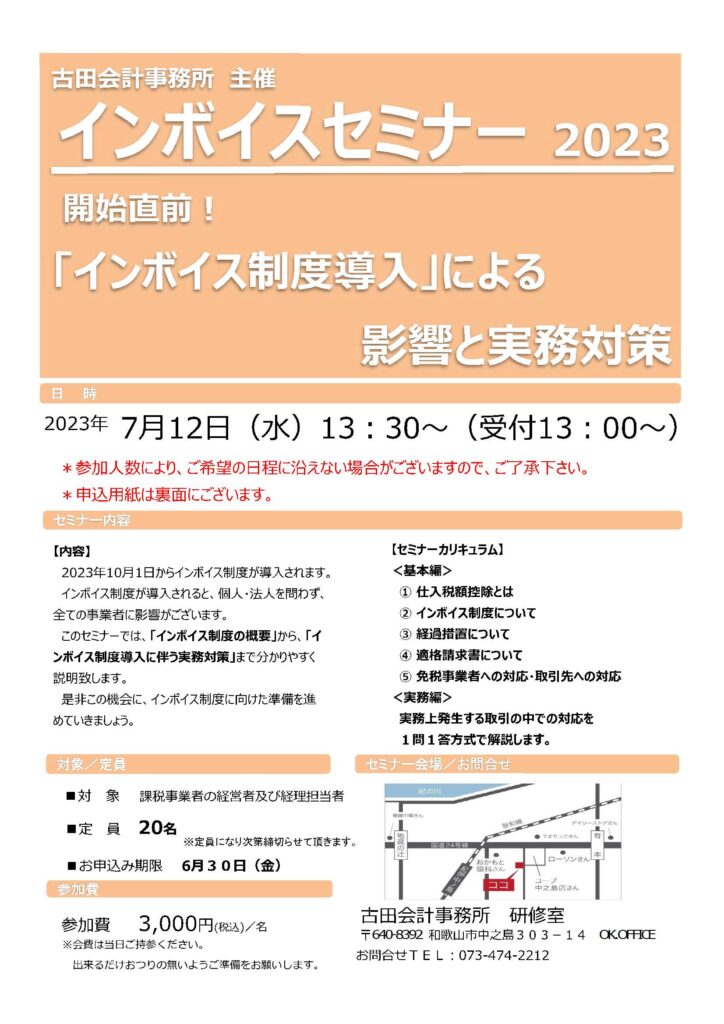

< イ ン ボ イ ス セ ミ ナ ー 開 催 報 告 >

2020年7月12日(水)に、当事務所2階にて

インボイスセミナーを開催させていただきました。

『開始直前!インボイス制度導入による影響と実務対策』というテーマでセミナーを開催し、9名の方にご参加いただきました。

インボイス制度は、課税事業者、免税事業者に関わらずすべての方に何らかの影響が出てまいります。

古田会計事務所は今後も、皆様のお役に立つセミナーを開催させていただきたいと考えておりますので、よろしくお願いいたします。

特別セミナー

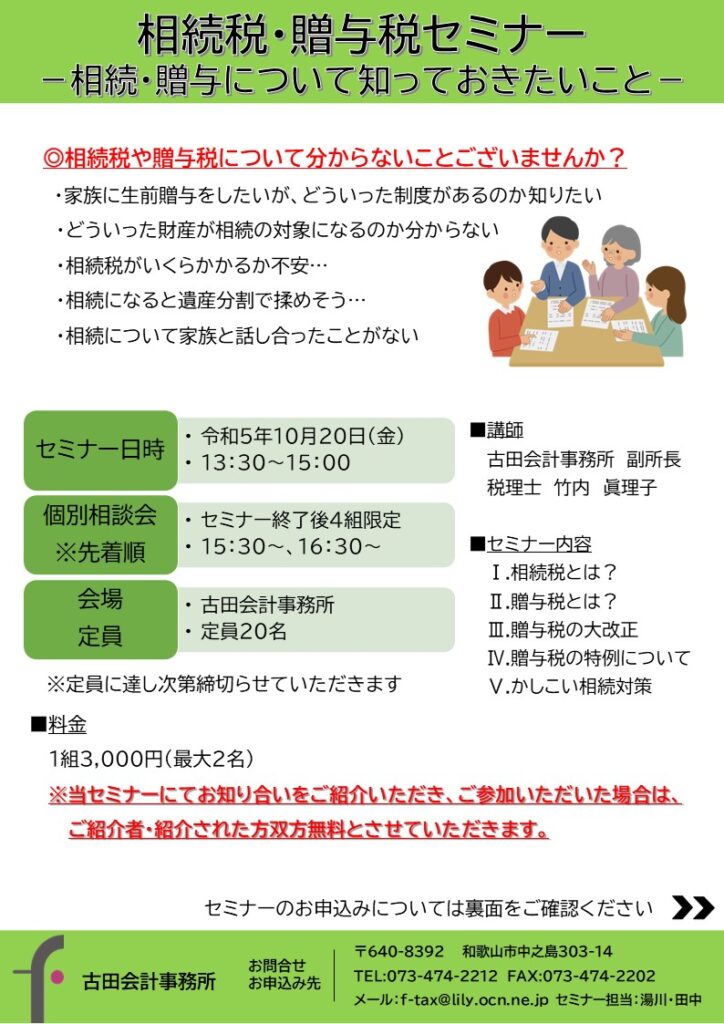

インボイス制度のセミナーを開催致します!

日程:2023年 7月12日(水)

場所:古田会計事務所 研修室

時間:13:30~16:00

受付:13:00~

今年から始まるインボイス制度の概要から導入・実務対策についてお話させていただきます!

インボイス制度の概要が分からない…

何を準備したらいいのか分からない…

と、お悩みの方は是非ご参加ください!

お申込み期限:7月5日(水) 延長しています!

定員:20名

お席が限られておりますので、お早めにご応募ください!

お問合せ

073-474-2212 担当:山﨑

お申込みはコチラをダウンロード し、FAXをお願いします。

インボイス制度経理セミナー

インボイス制度について⑧

~銀行取引(窓口・ATM等)の振込等での取扱い~

① 窓口やインターネットバンキングの振込手数料等は消費税の課税対象となり、インボイスの交付義務が発生します。

利用者は、その手数料に係るインボイスの保存が必要となります。一方、

3万円未満のATMの振込手数料等については、交付義務が免除されています。

利用者はインボイスの保存の代わりに、ATMを利用した取引である旨及び相手方の住所等の一定事項を記載した帳簿の保存で仕入れ税額控除を受けられます。

【参考】帳簿への「特例適用の旨」及び「住所」の記載イメージ

| 月日 |

摘要 |

税区分 |

借方 |

| 6月1日 |

振込手数料

(××銀行ATM:〇〇市●●町)

※「帳簿のみの保存の特例」適用 |

10% |

440 |

② 売手が負担するときの窓口の振込手数料等への対応は以下の3パターンとなります。

【参考】売手負担の振込手数料を売手が仕入税額控除するための方法

| 項目 |

方法 |

| ①売上に係る対価の返還とする |

売手が買手に売上値引きを行ったとして返還インボイスを交付する |

| ②仕入明細書 |

売手が買手に振込決済という役務提供を受けたとして仕入れ明細書を交付し、買手の確認を受ける |

| ③立替払 |

買手が振込手数料を立替払いしたとして処理する場合、売手が立替金精算書とインボイスを買手から受領する

※ATMの場合は帳簿のみの保存が可能なため立替金精算書の保存が不要となります

|

出典:週刊税務通信

インボイス制度経理セミナー

インボイス制度について⑦

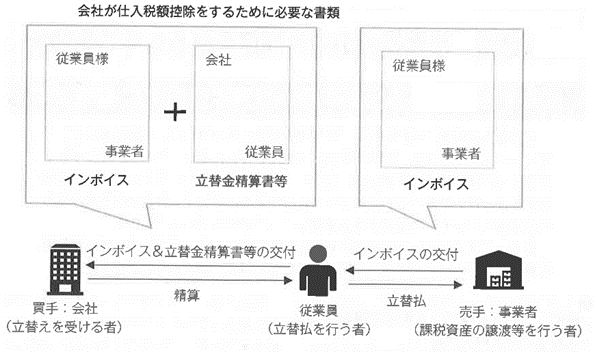

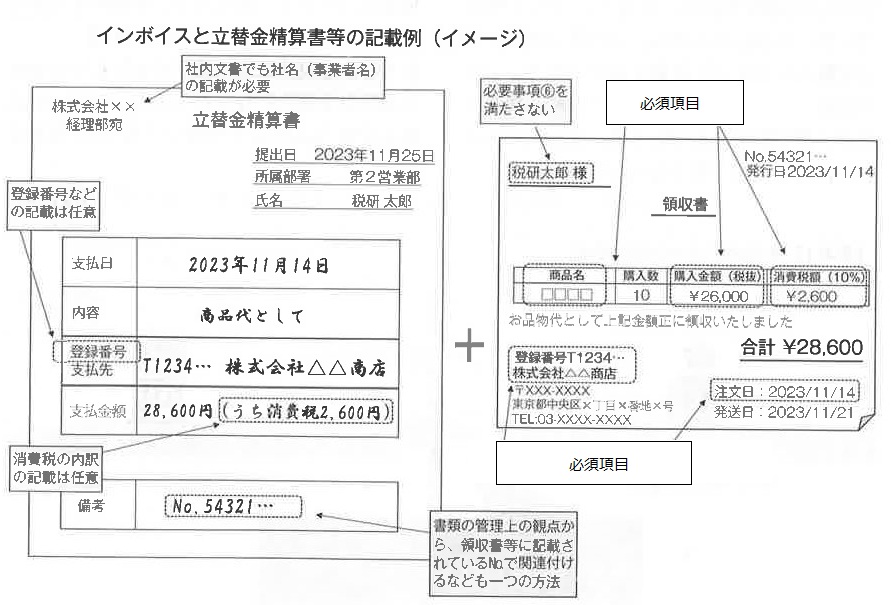

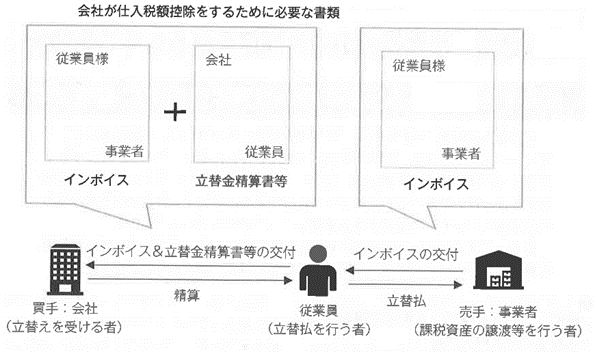

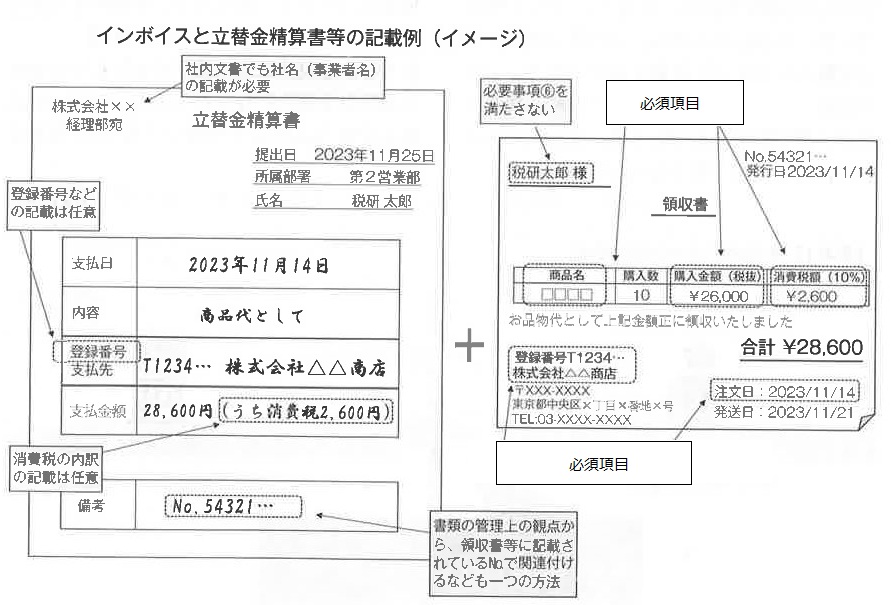

~ 従業員が立替払を行った場合の対応と記載例 ~

従業員が費用を立て替えて備品の購入を行った際、”会社宛”ではなく

”従業員宛”のインボイスをもらってしまった場合、仕入税額控除の要件を満たしません。

そのため、従業員に

立替精算書等を作成してもらい、従業員宛のインボイスと併せて保存しておく必要があります。

出典:税務通信

インボイス制度経理セミナー

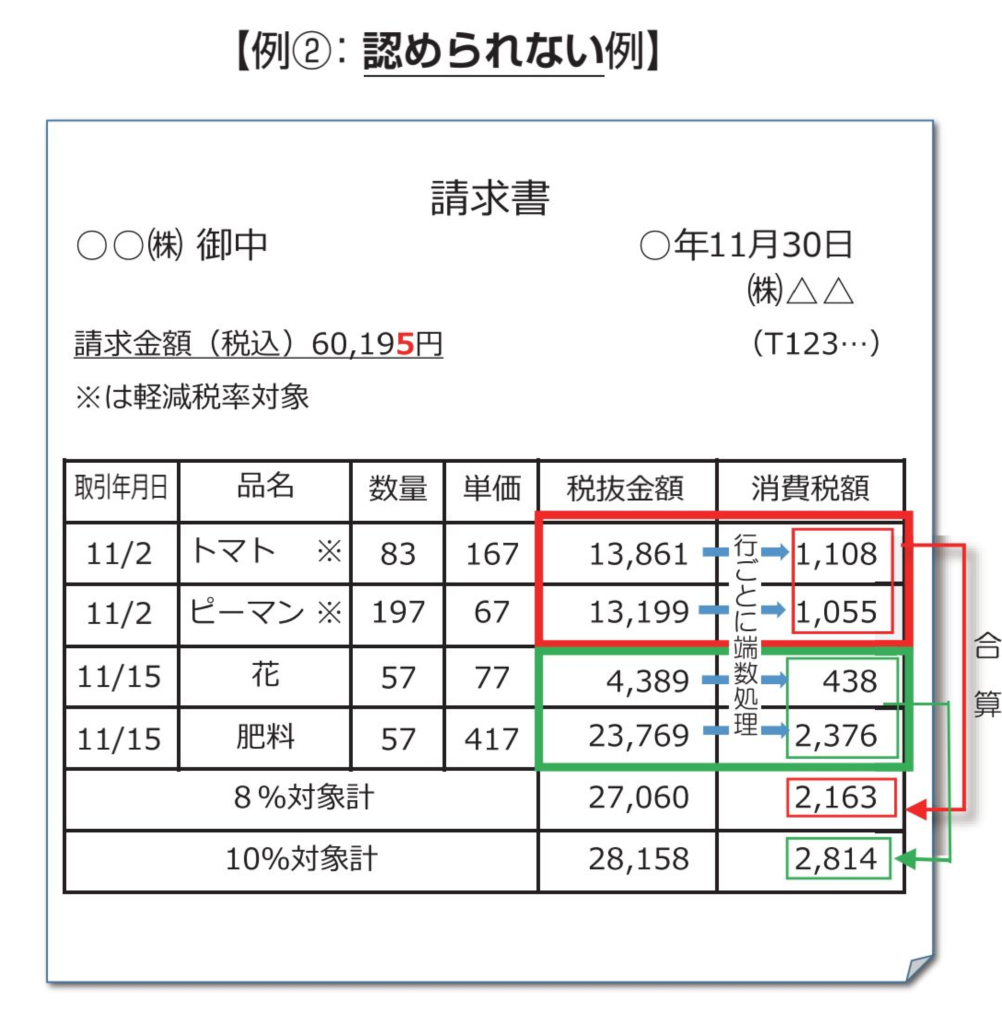

インボイス制度について⑥

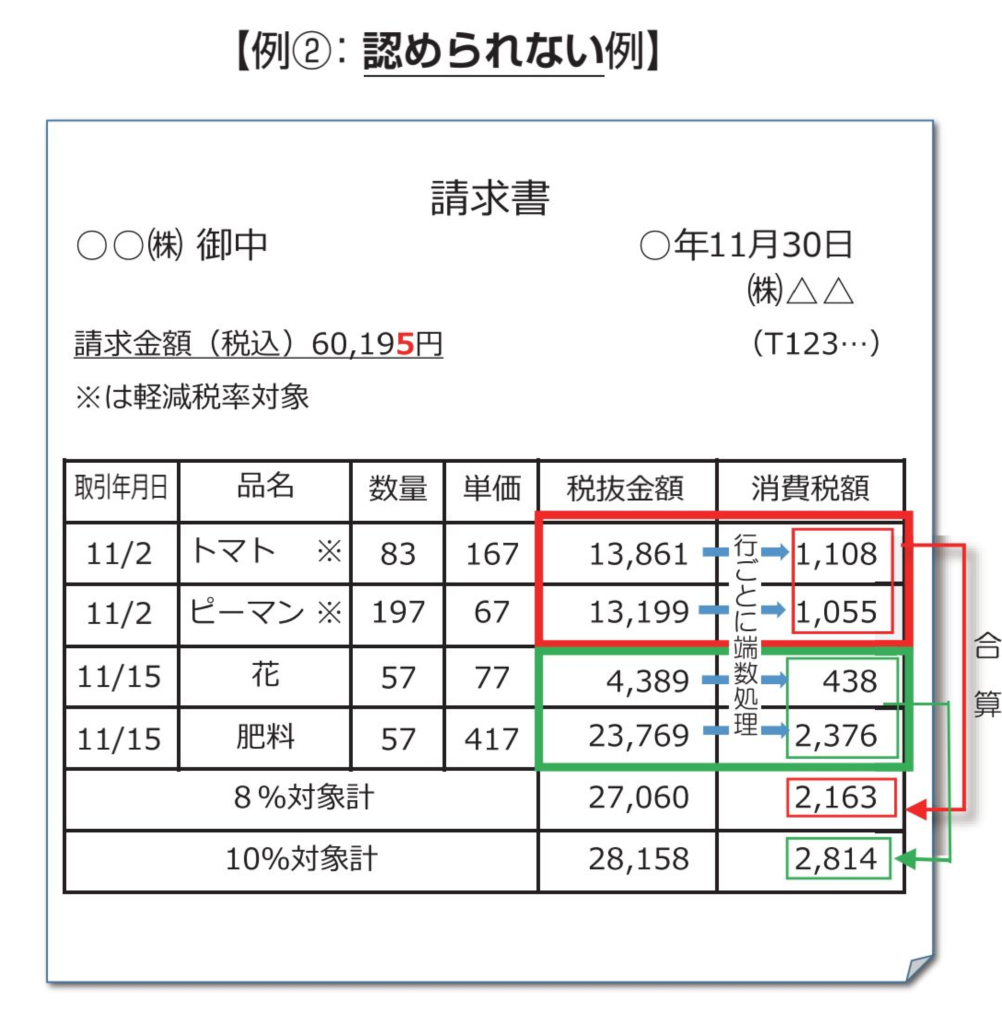

~ インボイス制度開始後の消費税の端数処理 ~

インボイス制度が始まると、消費税の端数処理の方法も変更されます。

現在は、消費税額を請求書に記載する必要がないため、端数処理のルールは定められいません。

一方インボイス制度では、消費税の端数処理のルールが定められており、インボイス制度がスタートすると、端数処理を行うのは、一のインボイスにつき

税率の異なるごとにそれぞれ一回のみとなります。

▲

▲

《 計算例 》

税率ごとに、個々の商品に係る「税抜金額」を合計

→ 8%対象 :27,060円(税抜)

10%対象:28,518円(税抜)

それぞれ、消費税額を計算

(税率ごとに端数処理1回ずつ)

→ 8%対象 :27,060 × 8 / 100 = 2,164.8 → 2,164円

10%対象:28,158 × 10 / 100 = 2,815.8 → 2,815円

⇒ 適格請求書の記載事項として認められる。

よってインボイス制度が開始されると、上記の【例②:認められない例】のように、個々の商品ごとに消費税の端数処理を行い、その合計額を「税率ごとに区分した消費税額等」として記載することは認められなくなります。

現在、ご利用の請求書発行システムが、インボイス制度で定められた消費税の端数処理に対応していない場合は、ご準備をしていただく必要がございます。

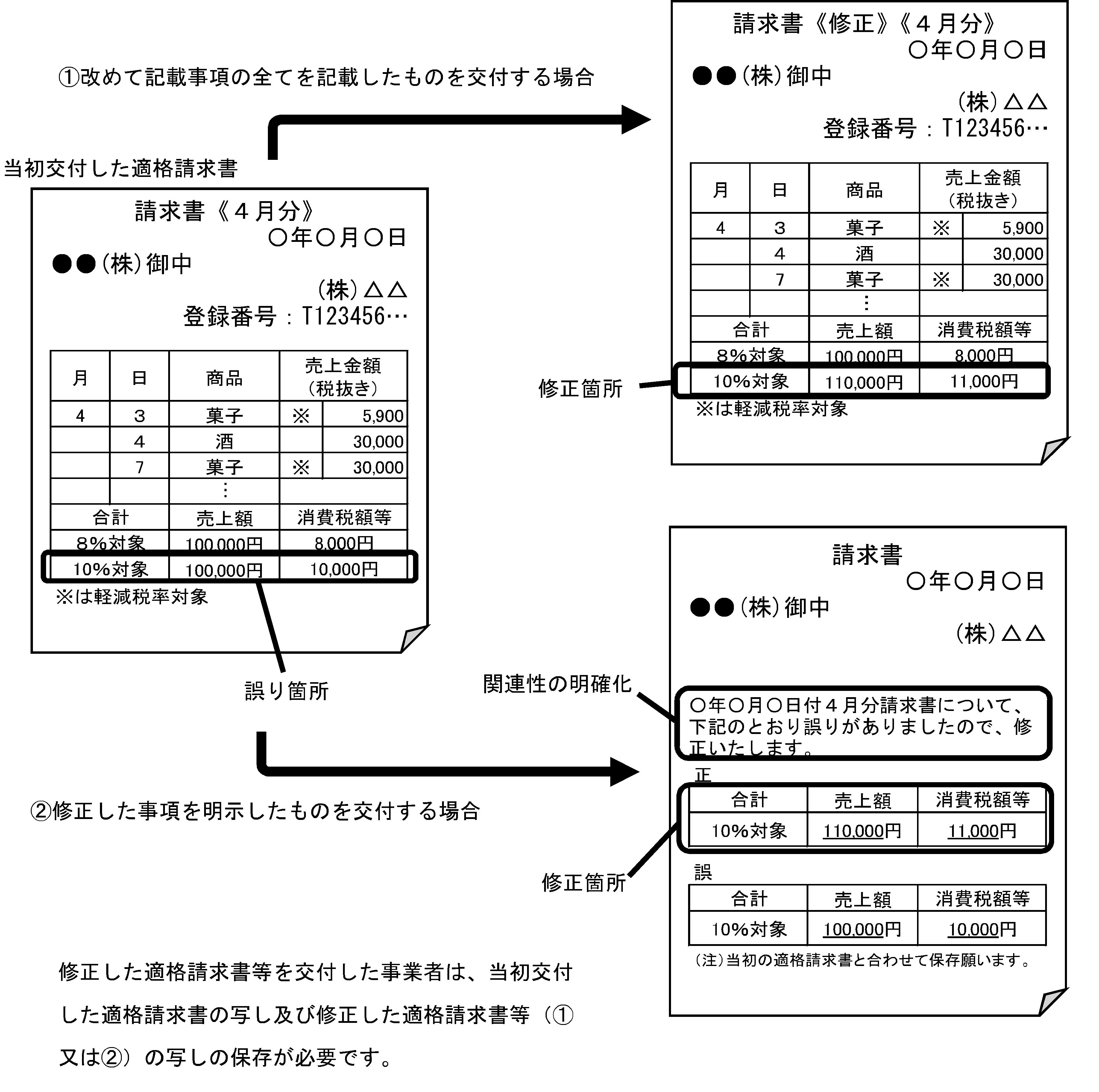

インボイス制度経理セミナー

インボイス制度について④

~ 適格請求書等に誤りがあった場合 ~

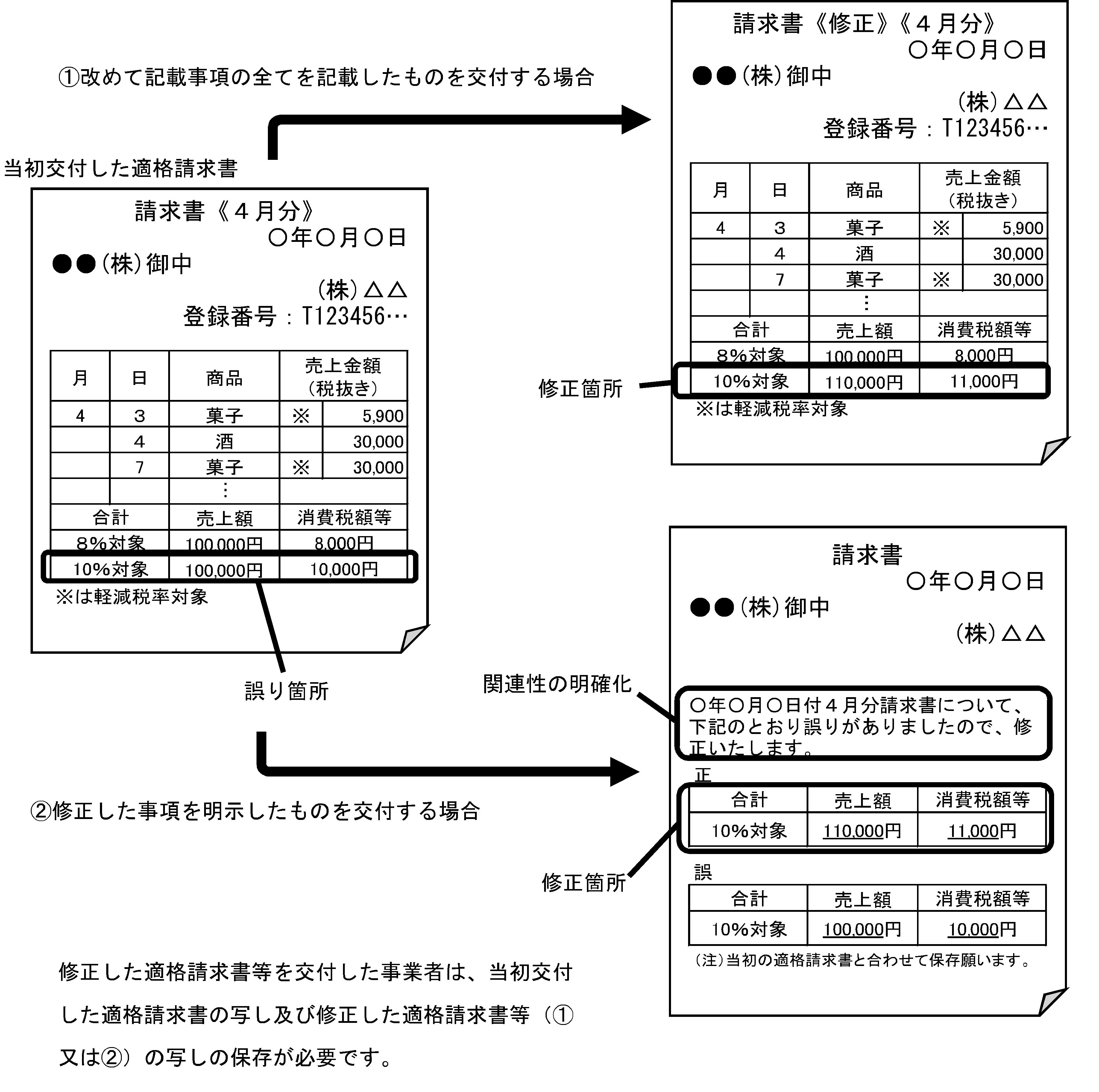

インボイス制度が始まると、発行した適格請求書に誤りがあった場合「売手」と「買手」で行う処理が違います。

【売手の場合】

「売手」が、適格請求書、適格簡易請求書又は適格返還請求書を交付した場合において、これらの

書類の記載事項に誤りがあったときには、これらの書類を交付した相手に対して、

修正した適格請求書、適格簡易請求書又は適格返還請求書を交付する必要があります。

これらの交付方法は、下記のいずれかです。

① 誤りがあった事項を修正し、改めて記載事項の全てを記載したものを交付する方法

② 当初に交付したものとの関連性を明らかにし、修正した事項を明示したものを交付する方法

引用:国税庁(インボイス制度Q&A)

【買手の場合】

売手から、修正された適格請求書を再交付して頂き保存する必要があります。

※ 自ら適格請求書に追記や修正を行う事ができません。

しかし、記載事項の誤りや不足等を修正した仕入明細所等を作成し、売手の確認を受けた上で、その仕入明細書等を保存することで仕入税額控除の要件を満たす事が出来ます。